流動性のないETFには注意が必要

ETFへの投資は、分散投資が手軽にできること、取引所で株式のように売買できること、そして信託報酬が低いことなどが魅力です。2001年に最初の5本のETFが上場して以降、ETF市場は順調に拡大し、ファンド数は2016年12月末現在では205本に達しています。その投資対象も国内外の株式や債券だけでなく、商品や貴金属やブル・ベア型など多岐にわたり、様々な投資家のニーズに対応できる市場になりつつあります。

しかし、一方で、ETFには流動性に大きな偏りがあることも事実です。日々活発な取引が行われているETFがある一方で、ほとんど売買が行われていないETFもあります。

1日平均売買代金

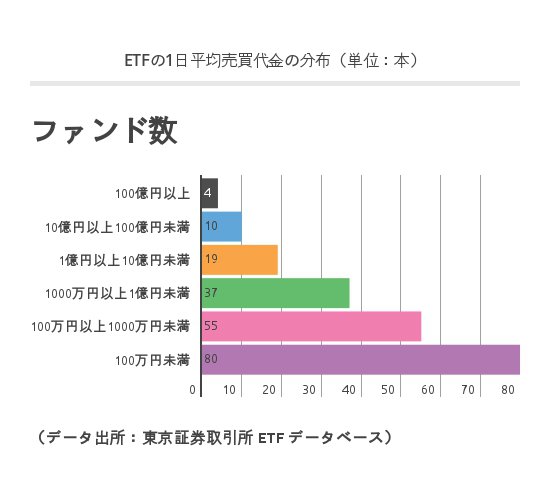

次のグラフは2016年のETFの1日平均売買代金(立会内)の分布を示したものです。東京証券取引所が公表しているETF データベースによると、205本のETFのうち約65%に相当する135本のETFでは、1日平均売買代金(立会内)が1,000万円にも満たない状況です。更に、10万円に満たないファンドも80本ありました。

一方で、1日平均売買代金(立会内)が100億円を超えるファンドはわずか4本で、この4本の売買代金の合計額が全体の約85%を占めています。なかでも「NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信」の1日平均売買代金は1,600億円超と突出しており、同ETF1本の売買代金が市場全体の60%以上を占めています。このようにETF市場の取引は極めて偏った状況にあることがわかります。

ETFの平均売買代金の分布(データ出所:東京証券取引所 ETF データベース)

2016年の1日平均売買代金(立会内)上位4銘柄

| 銘柄コード | ファンド名 | 運用会社 | 1日平均売買代金(単位:千円) | |

| 1570 | NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信 | 日経平均レバレッジ・インデックス | 野村アセットマネジメント | 162,829,641 |

| 1357 | NEXT FUNDS 日経平均ダブルインバース・インデックス連動型上場投信 | 日経平均ダブルインバース・インデックス | 野村アセットマネジメント | 22,661,998 |

| 1579 | 日経平均ブル2倍上場投信 | 日経平均レバレッジ・インデックス | シンプレクス | 11,597,260 |

| 1321 | 日経225連動型上場投資信託 | 日経平均株価 | 野村アセットマネジメント | 11,515,131 |

(データ出所:東京証券取引所 ETF データベース)

値付日数

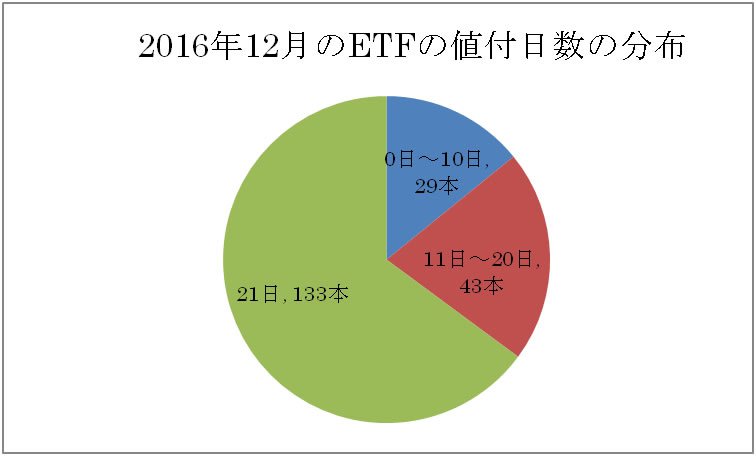

更に、市場において取引が成立した日数である値付日数を見ると、毎日値付けされていないファンドが多いこともわかります。東京証券取引所のETF・ETN月間相場表によると、2016年12月(月間)の取引において、21営業日中毎日(21日)値が付いたETFは、205本中133本でした。値付日数が11日から20日のETFは43本、10日以下のETFは29本で、このうち8本は5日未満でした。

ETFの値付日数(データ出所:東京証券取引所 ETF・ETN月間相場表)

流動性に低いファンドには注意が必要

ETFは、取引所が開いている時間であれば、株式と同様に機動的な取引を行うことができることがそのメリットとして挙げられています。しかしながら、実際には半数以上のETFの流動性はかなり低い状況にあります。流動性が低いファンドでは、売買したい時に売買することができない、希望する市場価格で売買が成立しないということになり、ETF市場のメリットとして想定されている機動的な取引は期待できません。また、取引が成立していないということは、市場価格と基準価額との乖離が発生しやすいことにもなりますし、乖離が解消されにくい可能性もあります。ETFへの投資を行う前に、各ETFの流動性をチェックすることが大切です。

ETFの売買高・売買代金については、東京証券取引所が公表している銘柄別相場表で調べることができます。

ETF・ETN売買代金ランキング(2014年9月)

ETF・ETN売買代金ランキング(2014年9月) ETF・ETN売買代金ランキング(2014年1月)

ETF・ETN売買代金ランキング(2014年1月) ETF・ETN売買代金ランキング(2014年11月)

ETF・ETN売買代金ランキング(2014年11月) ETF売買代金ランキング(2021年5月)

ETF売買代金ランキング(2021年5月)