インベスコは、2018年7月9日に第 6 回インベスコ グローバル・ソブリン・アセット・マネジメント・スタディ*を発表した。同レポートは、ソブリン・ウェルス・ファンド(以下、「ソブリン投資家」)と中央銀行の複雑な投資動向について詳細な分析を提供 するもの。レポートでは、アクティブ、パッシブ、およびファクター戦略のすべてにわたり、株式が債券を上回り、ソブリン投資家の 資産配分において、株式が主要なアセットクラスになったことが示されている。

インベスコは、今回の調査では、運用資産総額 17 兆米ドル**に及ぶ126 のソブリン投資家と中央銀行(準備金運用担当者)への個別 面談調査を行った。そのうち、中央銀行が62(2017 年は35)となり、ソブリン投資家としての中央銀行の存在の高まりを 反映している。

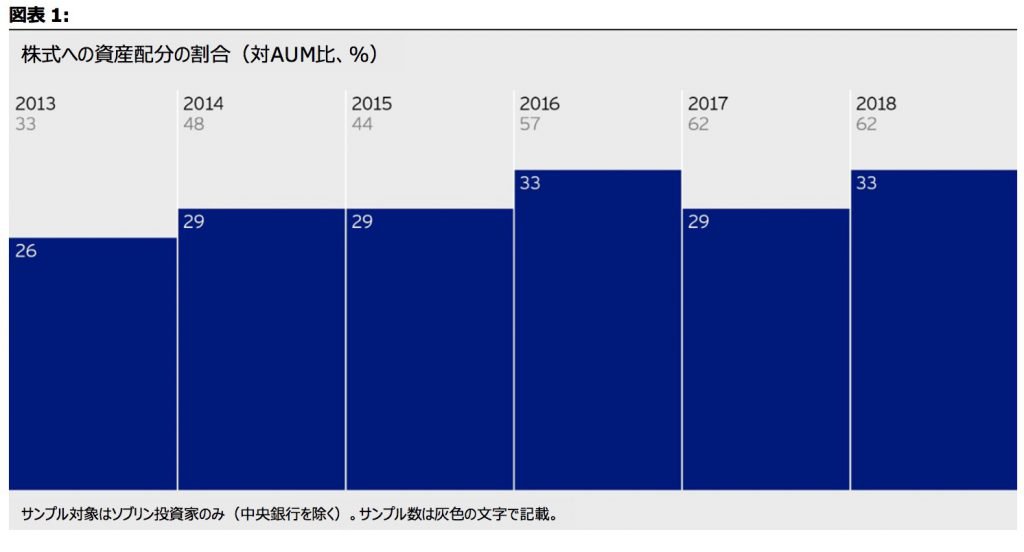

今回の調査結果で、2017 年のソブリン投資家の株式への平均的な資産配分は、29%から 33%に増えていることが分かる(図表 1)。背景としては、株式市場の上昇を含む様々な要因が挙げられる。株式のリターンは平均して 8.7%となり、ソブリ ン投資家のポートフォリオ全体のパフォーマンスに大きく寄与した(2017 年は 9.4%と、2016 年の 4.1%から上昇)。

第 6 回インベスコ グローバル・ソブリン・アセット・マネジメント・スタディの主なポイントは次の通り。

- ソブリン投資家は、株式市場の上昇により 2017 年のリターンは 9.4%と予想(2016 年は 4.1%)

- ソブリン投資家における株式の組入れは、債券を上回り、最も高い比率を占める

- 地政学的リスクは依然として懸念材料であるものの、株式選好への影響は限定的

- 投資スタイルの変化に伴い、株式ポートフォリオの中でファクター投資への注目度は上昇

- ソブリン投資家が手数料コストの削減を模索する中、パフォーマンス・フィー支持の声も

- プライベート・マーケットへの資産配分は過去 5 年で 2 倍の 20%に達する中、2018 年は、特にインフラストラクチャーとプライベート・クレジットへの選好が進む

* インベスコ グローバル・ソブリン・アセット・マネジメント・スタディの発行は 2013 年に始まり、今回で 6 回目となる。2017 年は 97 のソブリ ン投資家にインタビューを実施したのに対し、2018 年は 126 のソブリン投資家にインタビューを行った。48 のソブリン投資家については、過去4年間連続して行った調査結果を、一般的なコホート分析を用いて検証している。インベスコ グローバル・ソブリン・アセット・マネジメント・ス タディの中では、独立型のソブリン・ウェルス・ファンド、公的年金基金、中央銀行、および政府省庁を含む国有投資機関をソブリン投資家と定義している。

** 出所:NMG コンサルティング、運用資産総額は 17 兆米ドル、2017 年末時点。

インベスコ、「インベスコ グローバル・ソブリン・アセット・マネジメント・スタディ2017」発表

インベスコ、「インベスコ グローバル・ソブリン・アセット・マネジメント・スタディ2017」発表