前回(日本人の99%が知らないIFAの世界)は、皆さんの金融商品購入窓口の選択肢としてIFA(独立系アドバイザー)が存在することを知っていただきたく、私がIFAプラットフォーマー(独立系アドバイザーに業務インフラを提供する専門証券会社)を立ち上げた頃(1997‐98年)の昔話をさせていただきました。今回は、IFAが日本の人々に認知され、海外のように国民の信頼を勝ち得る可能性はあるのかについて考えてみたいと思います。

|

まずはクイズから。次の4つの職業、アメリカにおいて顧客の信頼度が高い順に並び変えよ。 a)医師、b)弁護士、c)会計士、d)FA(ファイナンシャル・アドバイザー) |

さて、皆さんの解答はいかがでしょうか。おそらく1位は医師、2位が弁護士か会計士で、4位がFAと思われるのが相場ではないかと思います。確かに1位は医師と変わりはありませんが、実は2位がFAで、3位が会計士、4位が弁護士という順番なんです(バンガード社調べ)。この手の調査は昔からよく目にするのですが、私の記憶が間違っていなければ、米国でのFAの社会的地位は相対的に高かったとは言うものの、弁護士、会計士に後塵を拝していたはずです。それが、今回の調査に見られるようにFAへの信頼度が弁護士と会計士を超えた理由を私なりに考えてみました。

顧客に付加価値を提供できない企業は必ず滅びる

投票者が彼らのクライアント(患者を含む)であることからして、その順位は、そのままクライアントの満足度(=顧客の抱える課題を解決した)を表しているはずです。FAの場合であれば、アドバイスの結果が資産価値の増大につながったことであり、2位になったということはそれだけ多くのクライアントが利益を得ている(同時に損しているクライアントがほとんどいない)ことを意味します。米国を筆頭に世界の市場が総じて堅調に推移してきた投資環境もプラスに働いていることはあるかもしれませんが、それなら海外モノを多く勧めるようになっている日本のファイナンシャル・アドバイザー(金融機関を含めて)の信頼度がもう少し高くてもよさそうなものですね。それとは別の理由がありそうです。

前回、こんなことを書かせていただいたんですが、覚えておられますか。

・・・・・皆さんの資産運用にとって一番大切なこと、それはゴールの設定です。もし「リスクを覚悟しても手っ取り早く儲けたい」ならば、経済や市場の予測を売り物にするIFAが向いているわけですが、もし「老後のお金を作りたい」や「退職金の資産寿命を延ばしたい」といったような年金目的の運用ならば、「長期・分散・積立」投資の継続にコーチング的手法を交えながらゴールまで付き添ってくれるようなIFAがベストな選択となります。年金目的の運用に、市場予測は不要だということを是非とも覚えておいてください。要は、「目的(ゴール)」が決まると、その目的を達成するための最適「戦略」が決まるということです。今、日本の金融消費者にとっての最大の不幸は、例えば、「老後の資産を作りたい」というような年金目的の人が金融機関に行くと、相場観に基づく短期運用をさせられてしまうことです。つまり、ボタンの掛け違いが行われているのが日本の金融業界ということになります・・・・・

米国の場合、クライアントのファイナンシャル・ゴールを「年金目的・老後の退職所得補償」に置いているFAが多いために、そのための最適戦略である「長期・分散・積立」投資を勧めている割合が高く、結果としてクライアントの満足度は高いのではないかというのが私の見立てです。そしてもう一つ、最近になってFAの信頼度が増した理由です。それはリーマンショックでのFAのアドバイスがブレなかったことが大きかったのではないかと考えています。

「年金目的」ではなく「短期目的」の最適な戦略は、マーケットの予測です。2008年のリーマンショックを例に挙げるならば、「短期目的の資産運用」における担当FAと顧客とのコミュニケーションは、暴落の前に売り逃げ、底値が近づいたら買いのアドバイスを的確に提供できたかどうかが問われるわけですが、そんな芸当はプロでも不可能であることを知ってください。経済イベントや市場の予測がいかに難しいことであるか、面白い研究をご紹介しましょう。

UCバークレーのフィリップ・テトロック教授は、全米のエコノミスト・アナリスト230人が過去に行ったマーケット予測、8000ケースについて過去にさかのぼって彼らの予測の正答率を調査いたしました。その結果は驚くことに「48.9%」、つまり素人があてずっぽうで当たる確率となんら変わらないことが証明されたのです。日本経済新聞でも毎年元旦の紙面で専門家によるドル円レートと日経平均予測が掲載されますが、私自身もテトロックと同じような調査を行いましたが、結果はほぼ同じで正答率は50%程度でした。専門家の予測に耳を傾けるのと、小学生の子供に相場の先行きを相談しても結果は変わらないということです。

戦後最大の暴落を通じて勝ち得た顧客との信頼関係

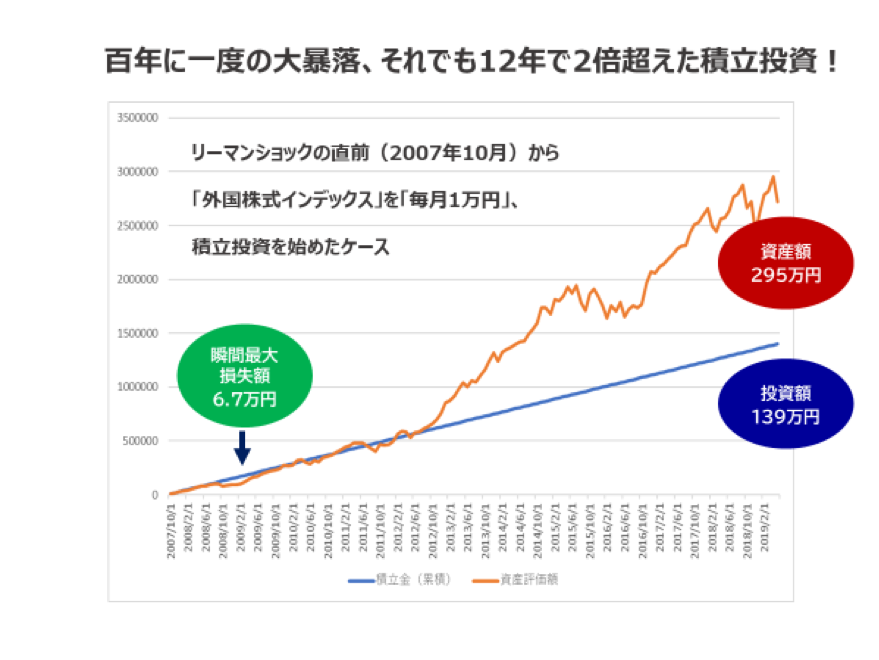

一方、「年金目的」の「長期・分散・積立」投資を推奨していた担当FAの場合、実は、戦後最大の大暴落であるリーマンショックにおいても、ブレることなく投資を継続するようアドバイスをしたFAは顧客に大きな利益をもたらしています。下のグラフをご覧ください。リーマンショックによる暴落の直前(2007年10月1日)から、「外国株式インデックスファンド」で「月1万円」の積立投資を始めた人は、その後の約12年間(139か月)で資産を2倍以上に増やしています。しかも、2007年の後半から2009年の2月にかけて60%下落したにもかかわらず、その際の瞬間最大損失額が僅かに「6.7万円」に過ぎません。

米国でFAがクライアントからの信頼度が急激に高くなったのは、リーマンショックによる大暴落で自信を失った顧客に対して、一貫してブレないアドバイスと顧客の老後にコミットするような寄り添う姿勢、そして何よりも結果として大きな富という付加価値を提供できたことが、最近になって信頼度2位を勝ち得た理由ではないかと推察いたします。

(出所)『老後の資金 10年で2倍にできるって本当ですか?』青春出版社(上地明徳著)

(出所)『老後の資金 10年で2倍にできるって本当ですか?』青春出版社(上地明徳著)

現在、日本では900社近いIFA業者がアドバイス業務を行っておりますが、そのうち何割が「顧客の老後」にコミットしているのでしょうか?私の推測に過ぎませんが、おそらく95%は「短期目的」の市場予測を売り物にしているアドバイザーだと思います。誤解しないでいただきたいのは、私は彼らが悪いと言っているわけではありません。なぜなら顧客のなかには、「短期」でお金を増やしたい人が一定割合存在しますので、そうしたニーズに対応できる人は必要な存在です。しかし、それなりのリスクを取ってでも「短期」でお金を増やしたい人は、いったい日本国民の何%いるのでしょうか?これも推測ですが、日本国民の10%~15%くらいではないでしょうか。

金融機関はビジネスモデルの転換を図らねば、10年後は顧客に見捨てられる

一方、「老後のお金を作りたい人」は日本国民の何%いると思われますか?数十億円の金融資産をお持ちの超富裕層であれば必要ないかもしれませんが、現在の日本において老後のお金は要らないと答える人はほとんどいないと思います。おそらく国民の99%が欲している資産形成ニーズです。しかし、このニーズに応える金融機関が圧倒的に不足しているのが現状です。IFAだけではありません。証券会社、銀行、ゆうちょ銀までが、「短期目的」のアドバイスが中心なんです。証券会社は「短期」でもいいと思いますが(笑)、銀行さん、ゆうちょさん、そろそろ顧客の老後にコミットしたビジネスモデルに転換を図りませんか?IFAの皆さんも、大手金融機関を退職されて、せっかく自分のスタイルで販売手法や商品を選択できるようになったのですから、お客様に寄り添った提案をしてみませんか?

大阪で今年になってIFA登録をしたK君という若者と知り合いになりました。彼はもともと大手コンサル会社で保険ビジネスのコンサルタントをやられていたのですが、自分のスタイルで保険ビジネスを始めたいということで保険代理店を始め、さらには保険だけでは顧客の老後にコミットできないという考えでIFA(仲介業登録)も始めました。私は彼の考え方が好きで、お手伝いをするようになりました。

・・・・・富裕層をターゲットにするというよりは、普通のサラリーマンやOLさんをお客様の中心に据えたいんです。皆さんが老後を迎える時、それぞれに1億円の資産を作ってあげたいです。そうしたお客様を100人作れば、預かり残高が100億円になり、僕自身が食べていけるようになります。積立投資だけしか勧めていないので収益的には厳しいですが、生命保険があるのでどうにか食べれています・・・・・

K君は会社員時代に比べると収入は大きく減ったそうですが、毎日が本当に楽しいようで今の仕事と人生を謳歌しています。彼のようなIFAが増えてくると、日本の金融消費者は救われますし、米国のようにFAが国民に信頼される職業となる日が来るかもしれませんね。K君、これからも頑張ってね!

一般社団法人経済教育支援機構 代表理事 上地明徳

(「上地ゼミ」学長、信州大学経営大学院特任教授)

金融商品仲介業とは?

金融商品仲介業とは? 楽天証券、IFA向けに国内初となる新たな報酬体系を提供

楽天証券、IFA向けに国内初となる新たな報酬体系を提供 IFA法人ペレグリン・ウェルス・サービシズ、「ファイナンシャル・パーソナリティ・チェック(FPC)」を導入

IFA法人ペレグリン・ウェルス・サービシズ、「ファイナンシャル・パーソナリティ・チェック(FPC)」を導入