ETFのリスク

ETFにはどんなリスクがあるのでしょうか。

ETFも、一般の投資信託と同様に株式や債券などの有価証券、金やプラチナなどの商品といった市場で取引されているものに投資するので、それぞれの投資対象により、一般の投資信託同様に価格変動リスク、流動性リスク、為替リスク、カントリーリスクなど、投資対象により様々なリスクが伴います。

一方で、ETFならではのリスクも存在しています。

市場での価格決定に伴うリスク

一般の投資信託の価格は、ファンドが保有している有価証券等の資産価値によって決定されます。一方、ETFの価格は市場(取引所)における需要と供給で決まります。したがって、投資家が購入するETFの取引所価格は、実際の資産価値から算出される1口当たり純資産額よりも高かったり、あるいは低かったりするリスクが生じます。取引所価格が1口当たり純資産額よりも高いことをプレミアム、その逆をディスカウントと呼びます。例えば、取引所価格が1口当たり50,880円で、1口当たり純資産額が50,740円であったとすると、このファンドのプレミアムは0.28%となり、それだけ割高な取引所価格が付いていることになります。

通常は、ETFの取引所価格と保有する資産価値の間に乖離が生じた場合には、機関投資家による裁定取引によって乖離はすぐに解消される仕組みですが、流動性の低い資産に投資するタイプのETFや市場の流動性の低いETFでは必ずしもそうならないことがあるので注意が必要です。

トラッキングエラー

ETFは株価指数や債券指数など、特定のベンチマークに連動した投資成果を目指すインデックスファンドですが、その運用成果がベンチマークから乖離する「トラッキングエラー」が発生するリスクがあります。なぜそのようなトラッキングエラーが発生するのでしょうか。要因としては、次の点が挙げられます。

- 構成銘柄の違い・・・ETFではベンチマークの構成銘柄のすべてを組み入れないことがあります。例えば、債券ファンドにおいて、ベンチマークを構成している公社債の中には流動性が低く、ファンドが実際に組入れることが困難な場合があるため、すべてを組み入れないことがあり、この違いが乖離の一因となることがあります。

- 構成比率の違い・・・ETFがベンチマークの構成銘柄のすべてを組み入れていても、その組み入れ比率がベンチマークとは完全に同一ではないことがあります。

- 使用する株価の違い・・・ETFの基準価額の算出に使用される株価とベンチマークの算出に使用される株価とが異なることがあります。

- 費用負担の違い・・・ETFは信託報酬、売買委託手数料、監査費用、それらにかかる消費税等の費用を負担するのに対してベンチマークではそのような費用を負担しないため、これらの負担が大きいほどベンチマークとの乖離が大きくなる可能性があります。

- 現金の有無・・・ETFでは追加設定時や組入銘柄の配当金や権利処理によって信託財産に現金が発生するのに対してベンチマークでは現金は発生しません。

乖離が頻繁に起こったり、継続するETFは、ベンチマークへの連動が上手く図られていないと判断することができます。ほとんどのETFのファンド情報ページにおいては、トラッキングエラー(乖離率)を基準価額の推移グラフと共に公表していますので確認してみるとよいでしょう。

ETFの基本の目次

- ETFとは

- ETFの特徴

- 現物出資型ETFの仕組み

- ETFのリスク

- ETFのメリット(インデックスファンドや株式との違い)

- 業種別ETF

- 日本におけるETFの歴史

- ETFの分配金支払基準日

- ETFの信託報酬比較

- ETFのブランド

上場インデックスファンドTOPIX Small 日本小型株(1318)

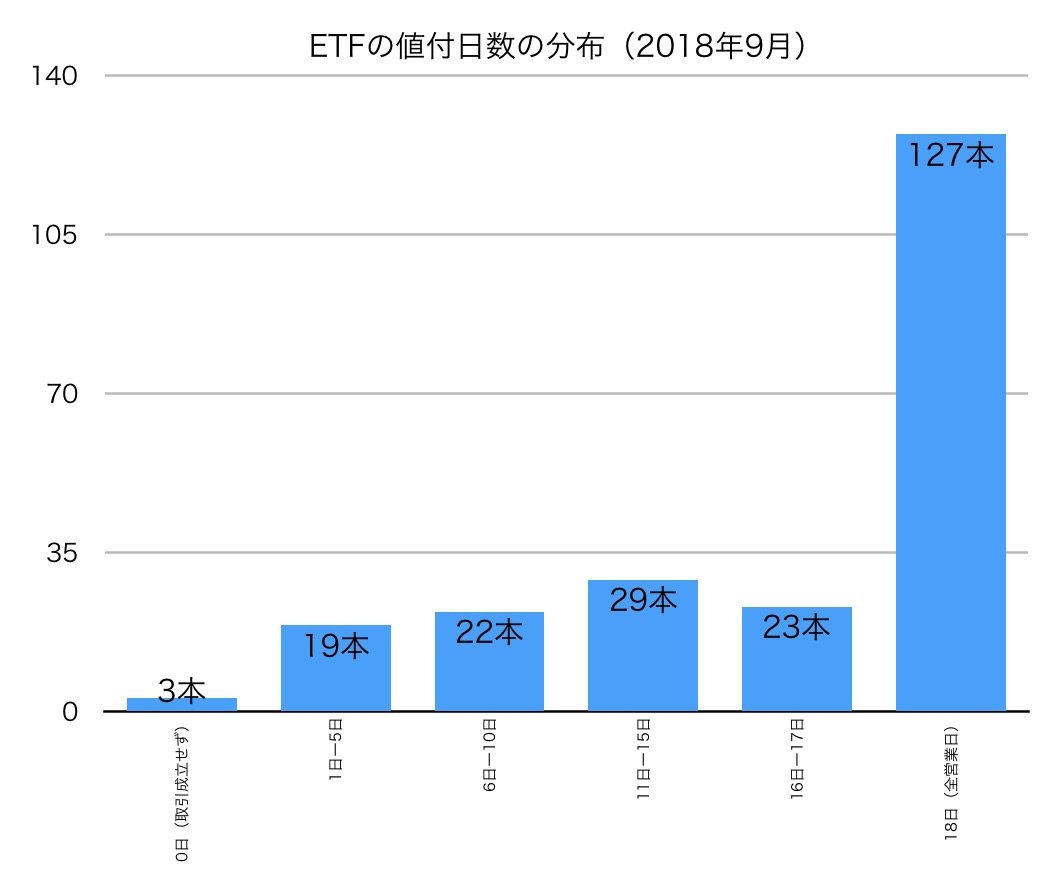

上場インデックスファンドTOPIX Small 日本小型株(1318) ETFの値付日数(2018年9月)

ETFの値付日数(2018年9月) ETFが繰上償還されることはありますか?

ETFが繰上償還されることはありますか? インヴァスト証券、世界初のETF特化型証拠金取引「トライオートETF」のサービス開始

インヴァスト証券、世界初のETF特化型証拠金取引「トライオートETF」のサービス開始