ETFのマーケットメイク制度とは

ETFのマーケットメイク制度とは、ETF(上場投資信託)市場の流動性を向上させるための制度です。一定の気配提示義務を満たしたマーケットメイカー(証券会社等)に対して、東京証券取引所がインセンティブ(報酬)を付与することで、ETFの取引を活発化させようとするものです。マーケットメイク制度は2018年7月に東京証券取引所に導入されました。

マーケットメイカーは、市場に流動性を提供する役割を果たすため、流動性供給者(LP=Liquidity Provider)とも呼ばれます。気配提示義務とは、売りと買いの注文を提示するということです。これにより、市場において売買が成立しやすくなります。マーケットメイクの対象銘柄(ETF)は122銘柄(2020年4月1日現在)あります。

マーケットメイク制度導入の背景

マーケットメイク制度が導入される背景には、ETF市場の流動性が一部の銘柄に偏っていることがあります。

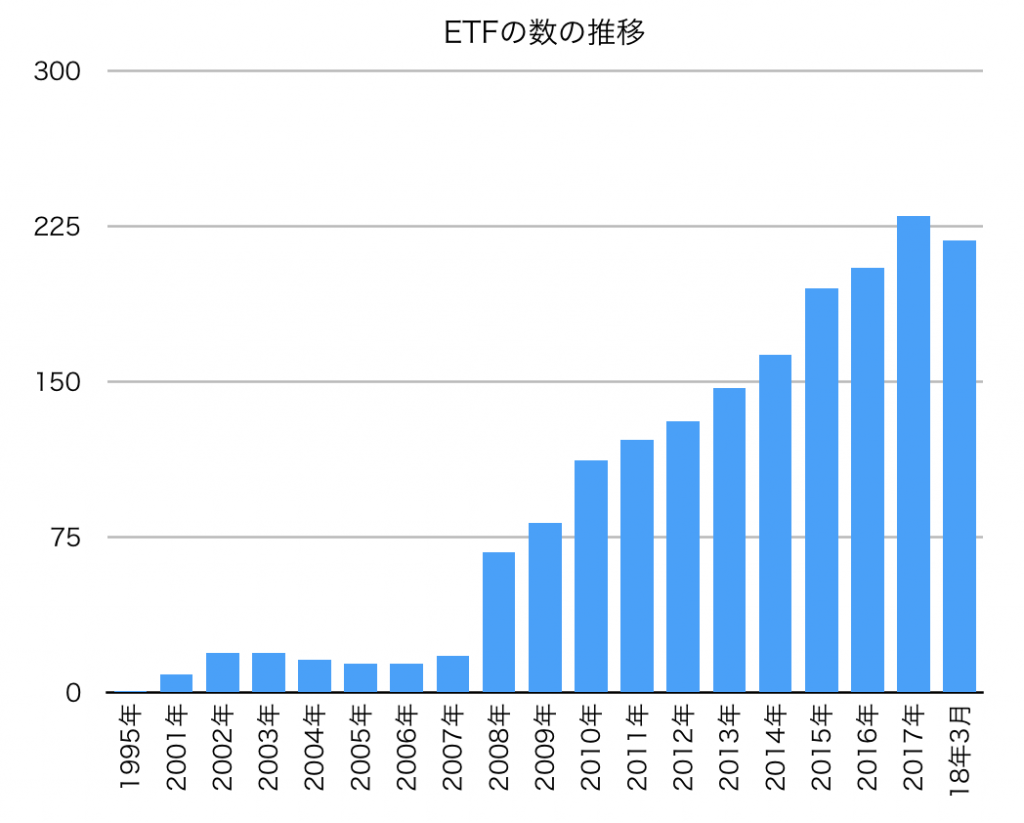

最初の現物拠出型のETFが2001年7月に上場して以降、ETFの数は増加を続けてきました。1995年に上場していた金銭拠出型ETFを加えると、2018年3月末現在、218本のETFが東京証券取引所に上場しています。

また、2012年には1兆円に届いていなかった売買高も2018年3月には約5兆7,000億円に拡大しています。

しかし、上場しているすべてのETFに十分な流動性があるかというと、そうではありません。東京証券取引所のETF市場では、売買高の約6割は「NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信(銘柄コード:1570)」に集中する状況が続いています(2020年3月現在)。

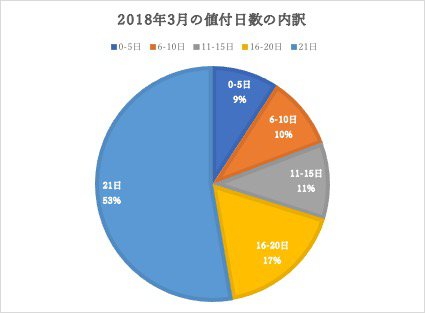

また、気配値が純資産価値からかなり乖離している銘柄、売買が全く成立しない日のあるETFも数多く存在しています。2018年3月の値付日数(実際に値がついた日数=売買が成立した日数)の分布を見ると、月間取引日21日のうち、毎日(21日)値が付いたETFは全体の約半数にすぎず、5日以内のETFが23本(全体の9%)もありました。

このような流動性の問題から、ETF市場は個人投資家が安心して取引ができる市場とは言えない状況にあり、流動性の問題を解消するための対策がマーケットメイク制度の導入です。

マーケットメイク制度の詳細

では、マーケットメイク制度とはどのような制度か詳しく見てゆきましょう。

マーケットメイク制度では、マーケットメイカーになることを希望する証券会社等は、東京証券取引所に申請し、東京証券取引所からマーケットメイカーとしての指定を受けると、ETFの気配値を提示する義務を履行することで、東京証券取引所からインセンティブ(報酬)を得ます。

東京証券取引所では「マーケットメイカーが気配提示義務を履行することによって、対象のETFに対して、需給動向を踏まえた公正な価格で、十分な量の気配が提示されることになり、投資家が売買をしたいタイミングで、より良い価格で売買する環境を提供できるようになる」ことを期待しています。

マーケットメイク制度の対象銘柄と気配提示義務

マーケットメイク制度の対象となるのはレバレッジ型とインバース型を除くETFです。マーケットメイカーは、①売買代金比例のインセンティブ、②アクセス料の一部免除、仮想サーバ費用の一部免除といったインセンティブを受ける代わりに、次の気配提示義務を負います。

- 気配提示銘柄数・・・定められた銘柄数以上の銘柄において気配提示義務を充足する必要がある

- 気配提示時間・・・立会内(計測対象時間)のうち80%以上の時間帯に気配提示を行う必要がある。

- スプレッド・気配提示数量・・・銘柄タイプ別に異なる最大スプレッド/最低気配提示数量を定める

誰がマーケットメイカーになるのか

証券会社と高速取引業者です。金融庁は、2018年4月に施行された内閣府令改正において、取引所からETFのマーケットメイカーとして指定された高速取引行為者が、取引の円滑な流通を確保するために行う空売りを、空売り規制の適用除外に追加しました。

2020年4月10日現在、次の7社がマーケットメイカーとして指定されています。

- 野村證券

- 三菱UFJモルガン・スタンレー証券株式会社

- Flow Traders Asia Pte Ltd

- Optiver Australia Pty Limited

- Vivienne Court Trading

- Grasshopper Pte Ltd

- JPモルガン証券

高速取引とは

なお、高速取引とは、金融商品の取引の発注や変更、取消しなどを高度なアルゴリズムを用いて高速かつ自動的に行う取引のことです。一般に、高頻度取引を意味する英語のHigh Frequency Tradingの略称であるHFTと呼ばれます。高速度取引(High Speed Trading=HST)とも呼ばれることもあります。

この高速というのはミリ秒(1000分の1秒)間隔での大量売買を繰り返す取引になります。HFTは東京市場だけでなく世界中においてその影響が拡大してきています。米国証券取引委員会が2015年1月に公表したレポート「High-Frequency Trading Synchronizes Prices in Financial Markets」によると、当時、すでに米国の株式市場の取引の約55%、欧州の株式市場においては約40%をHFTが占めていたということです。その影響は極めて大きいものになっています。コンピュータ技術の急速な進歩と共に、今後ますます影響が大きくなると予想されています。

高速取引業者

この高速取引を行う人・会社を金融庁では高速取引行為者と呼びます。一般的には高速取引業者や超高速取引業者と呼びます。これまで規制がなかった高速取引業者ですが、2018年4月から金融庁(内閣総理大臣)への届け出が必要となりました。2020年4月9日現在、金融庁に登録された高速取引行為者は55社で、そのほとんどが海外の事業者です。

海外におけるマーケットメイク制度

ニューヨーク証券取引所にはETFが上場するArcaにおいて、LMM(Lead Market Maker=リード・マーケットメイカー)Program というETF市場に流動性を提供するためのインセンティブ・ベースのプログラムがあります。2018年3月2日現在、13社がリード・マーケットメイカーとして登録されています。

また、ロンドン証券取引所には次の16社を含む21社のETF/ETC(exchange traded commodities)のマーケットメイカーが登録されています(2018年3月30日現在)。ここに含まれる高速取引業者の一部は、すでに東京市場においても高速取引を行なっています。

- Bluefin Trading

- BNP Paribas

- Commerzbank

- Deutsche Bank

- Flow Traders

- Goldenberg Hehmeyer LLP

- IMC

- Jane Street

- KCG

- Morgan Stanley

- Optiver

- SIG Susquehanna

- Societe Generale Corporate & Investment Banking

- UBS

- Virtu

- Winterflood Securities

ETFのToSTNet取引とは?

ETFのToSTNet取引とは? ETFのIIVとは?

ETFのIIVとは? ETF売買代金ランキング(2018年10月)

ETF売買代金ランキング(2018年10月)