バリュー株式ファンド

バリュー株式ファンドは、バリュー株と呼ばれる割安な株式に的を絞って投資する投資信託のことです。

バリュー株式ファンドやバリュー株式投資は、企業の本質的価値を下回る価格で売買されている割安な株式は、いずれその価値が認知されるようになり、その結果、株価は上昇するという考え方を基本としています。

代表的な割安指標について

株式が割安かどうかは、利益、配当、純資産など企業の状態に対する株価水準を評価して判断されます。割安かどうかの判断にどのような指標を用いるかはファンドにより異なります。最も一般的な指標としてはPERとPBRがあります。

PER(株価収益率)

PER(Price Earnings Ratio=株価収益率)は1株当たりの利益が株価の何倍にあるかを表わすものです。利益に比べて株価が安い状態にある銘柄を探すのに利用されます。PERは株価を1株当たり税引き後利益で除し、その倍率で表わされます。

例えば、株価が1,000円で、1株当たり税引き後利益が100円であれば、PERは10倍となります。

PERが何倍であれば株価は割高、あるいは何倍であれば株価は割安という絶対的基準値はありません。あくまでも相対的な判断指標です。2019年7月の東京証券取引所(第一部)に上場している企業の連結ベースのPERの平均(対象企業数:2,145社)は16.1倍です。この市場平均と比較したり、業種平均や類似企業と比較したりすることで、割安か割高かを判断します。

PERが高いということは、既に株式がかなり買われており割高であるということを意味します。しかし、同時に、その会社の成長への期待が高いともいえます。バブルの頃には、株価収益率が100倍などという異常な高さとなったことがありました。現在でも、ほとんど利益が出ていないにもかかわらず、思惑や投機により株価が押し上げられてPERが数百倍となっている銘柄もあります。

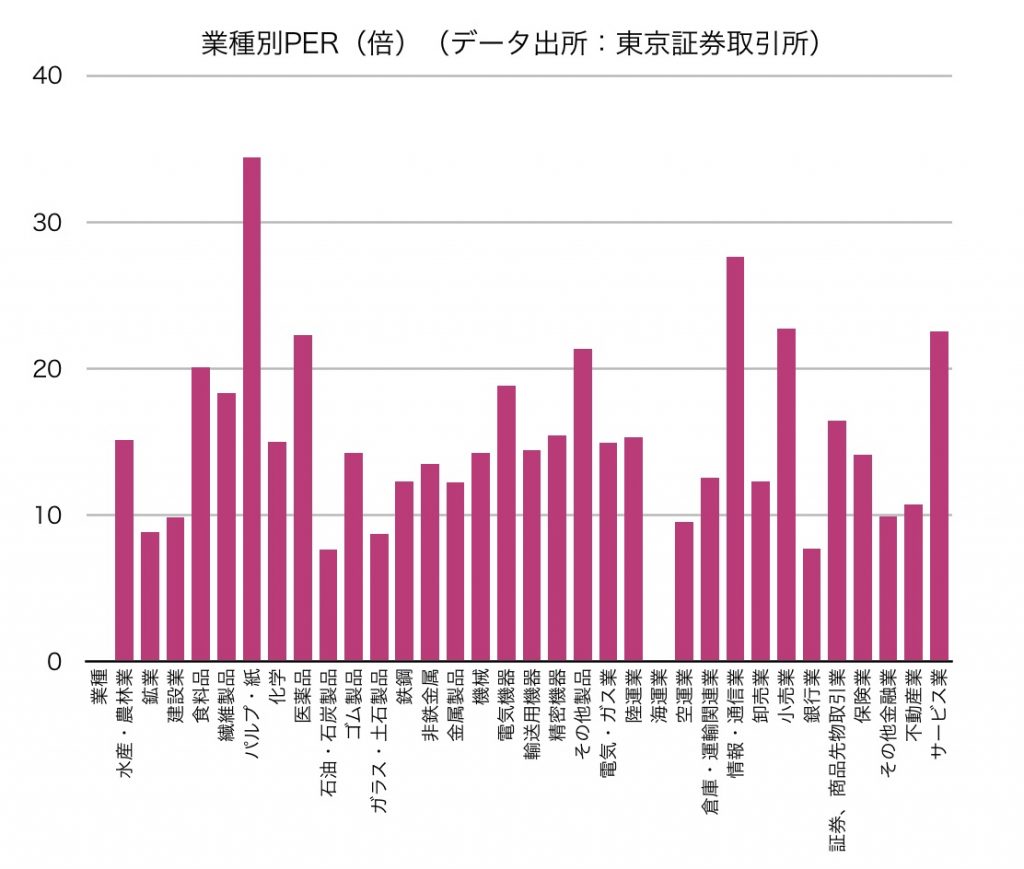

PERは、次のグラフのように業種により差があります。また、市場の業種選好により大きく変化します。

(データ:東京証券取引所、2019年7月)

PBR(株価純資産倍率)

PBR(Price Book-value Ratio)とは株価純資産倍率のことで、会社の資産価値を基準として、株価が割安か割高かを測る指標です。株価と1株当たりの純資産の比率を示します。株価を1株当たり純資産で除した数字で求めます。会社が解散したと仮定し、その時残る資産価値が1株当たりどれくらいかというものです。この数字が1倍であるということは、1株当たりの会社の資産価値と株価が同じであるということになります。

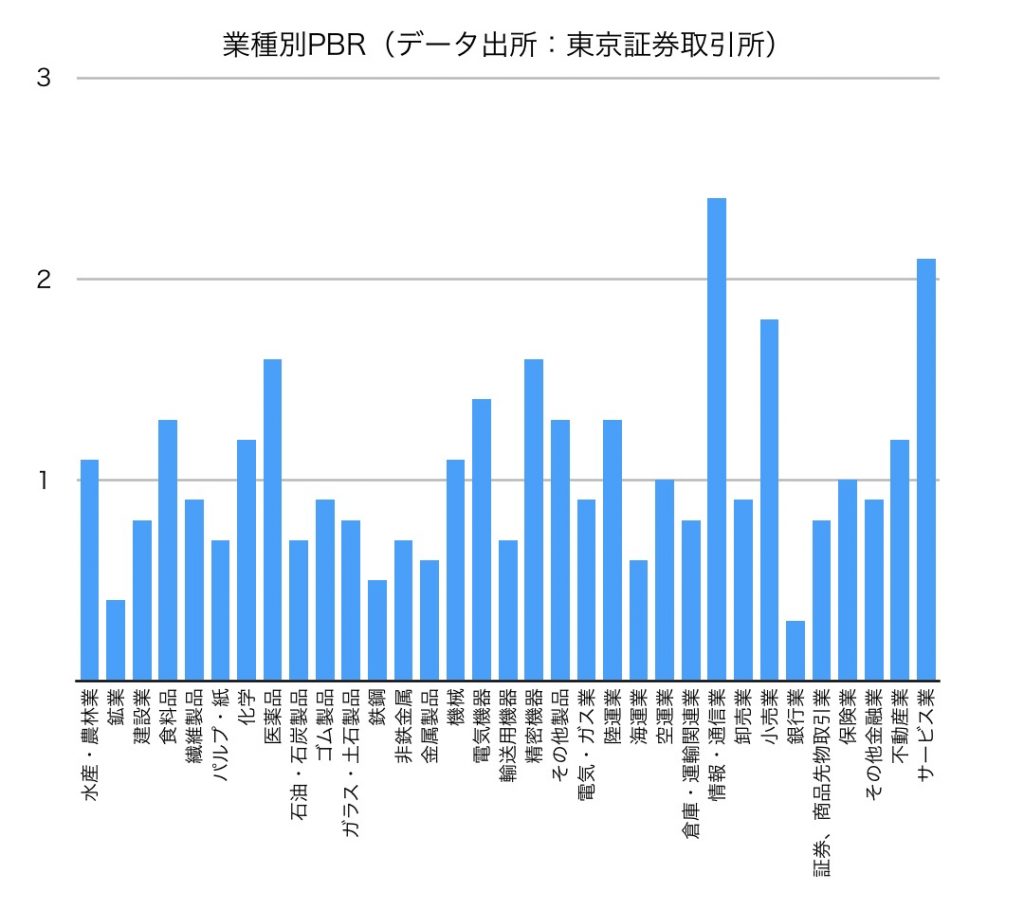

例えば、株価が1,000円で、1株当たり純資産が800円であれば、PBRは1.25倍となります。1倍(解散価値と株価が同じ)が一つの目安とはなりますが、PBRも、業種の平均値や同業他社の値と比較することで評価されます。

(データ:東京証券取引所、2019年7月)

割安株ファンドか成長株ファンドか

金融の世界では、割安株に投資すべきか、成長株に投資すべきか、長期では割安株ファンドと成長株ファンドのどちらの運用成績が良いのかなどについてさまざまな論文や議論が見られます。

論文を読むのはハードルが高い作業ですが、個人投資家でも、株価指数の算出会社が公表しているバリュー株指数と成長株の株価動向を示すグロース株指数を比較したり、バリュー株式ファンドとグロース株式ファンドの運用成績を比較したりすることは可能です。

例えば、米国株であれば、S&P 500 グロース指数への連動を目指すETFの「iShares S&P 500 Growth Index」(ティッカーコード:IVW)とS&P 500 バリュー指数への連動を目指すETFの「iShares S&P 500 Value Index」(同:IVE)のパフォーマンスをGoogle Financeを利用して異なる期間で比較することは容易にできます。

東京証券取引所も、TOPIXについて、TOPIXバリュー、TOPIX グロース、TOPIX 500 バリュー、TOPIX 500 グロース、TOPIX Small バリュー、TOPIX Small グロースの各指数を公表しており、過去のグラフを比較することができます。

バリュー株式ファンドに投資すべきか、グロース株式ファンドに投資すべきか迷ったら、これらの指数を比較することから始めてみるとよいでしょう。

みずほ投信投資顧問、「日本割安株セレクト(限定追加型)」を3月31日に新規設定

みずほ投信投資顧問、「日本割安株セレクト(限定追加型)」を3月31日に新規設定 割安株ファンドとは?

割安株ファンドとは? バリュー型ファンドとは?

バリュー型ファンドとは? スタイル・インデックスとは?

スタイル・インデックスとは?